主页 > imtoken怎么转bc1地址 > 灰度GBTC负溢价创历史新高,转为ETF后对市场有何影响?

灰度GBTC负溢价创历史新高,转为ETF后对市场有何影响?

作为全球最大的加密资产管理公司和比特币头寸的最大买家,灰度的一举一动都备受关注。

4月5日晚,灰度发布博文《灰度对比特币ETF的意图》,称其计划将比特币信托(GBTC)转换为比特币ETF,转换时间取决于监管环境。

当 GBTC 转换为比特币 ETF 时会发生什么?结合灰度比特币信托近一个月的持续负溢价,两者之间有什么关联?负溢价如何影响比特币市场?

灰度产品介绍

Grayscale Investment是美国数字货币投资集团(DCG)的子公司,成立于2013年,专门从事加密资产信托基金的管理。主要通过合规基金运营为机构投资者和高净值合格投资者提供服务。.

简单来说,灰度信托所做的就是提供一个合规的比特币投资渠道,接受投资者的资金,无论是法币还是加密货币灰度智能gbtc能长久吗,并根据相应份额的加密资产分配信托股票作为资产。公平的证据。当投资者不再持有股权时,可通过二级市场转让信托股票。

目前,灰度已推出包括BTC、ETH、ETC、BCH、FIL、XLM、BAT、LTC、MANA、ZEC、ZEN、LINK、LPT等在内的共计13只主流数字资产信托基金,以及大型-cap 指数基金。其中,灰度比特币信托(GBTC)是目前全球最大的比特币基金,持有约654,421枚比特币灰度智能gbtc能长久吗,市值381亿美元。

2013年9月25日,灰度成立了市场上第一只比特币信托基金(GBTC),同年获得美国证券交易委员会(SEC)私募豁免登记,并获得美国金融业监管局(FINRA) 于 2015 年获准上市。

GBTC是目前唯一可以在美股二级市场交易并跟踪比特币价格的投资产品。它也是美国养老金计划中唯一可以购买比特币敞口的产品。

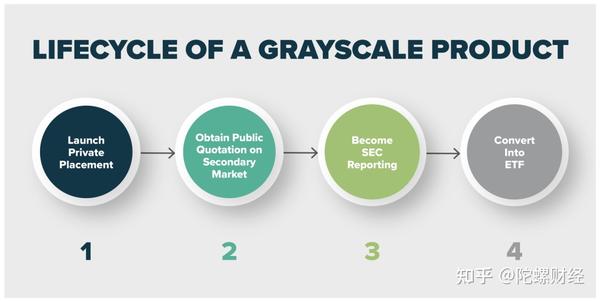

虽然目前只有 GBTC 和 ETHE 是 SEC 报告公司,但灰度对所有现有产品采用相同的商业模式(如下图所示):发起定向增发,在二级市场获得公开报价,成为 SEC 报告公司,并转换为ETF。

目前,不同的灰度产品处于生命周期的不同阶段(如下图),目的一直是在条件允许的情况下将这些产品转换为ETF。

截至2021年4月5日,灰度管理总资产达461亿美元,较年初的300亿美元增长53.67%。这种增长势头表明机构投资者越来越感兴趣。

GBTC 和比特币 ETF

那么,为什么灰度将比特币信托转换为 ETF 呢?在这里,我们将谈谈当前比特币ETF的发展和溢价,以及GBTC产品和ETF有什么区别。

2021年初,加拿大连续通过两只比特币ETF基金,再次引起市场关注和ETF热议。其中,The Purpose Investments 的比特币 ETF(BTCC)自 2 月中旬以来已经流入了 8.48 亿美元,正在蚕食灰度 GBTC 的市场份额。面对竞品的不断涌现,灰度似乎也意识到了这场危机。此外,不少业内人士认为,这将给美国SEC带来改变立场的压力。随着时间的逐渐成熟,灰度决定加入竞争。计划将 GBTC 转换为比特币 ETF。

(注:灰度最初于 2016 年提交 ETF 申请,并在 2017 年的大部分时间与 SEC 对话,但最终撤回了申请。因为当时数字资产的监管环境尚未发展到足以成功将此类产品推向市场的程度。市场。)

至于GBTC转为ETF会发生什么?

首先,对于投资者而言,Grayscale 表示,公开交易的 GBTC 股票的股东无需采取任何行动,转为比特币 ETF 后需要支付的管理费也会相应减少。其次,对于灰度本身来说,一方面可以缓解目前严重的负溢价,另一方面可以凭借其流动性在ETF市场占据绝对领先地位。最后,对于加密市场,更多的机构和散户投资者和资金通过灰度涌入,这可以支持 BTC 走得更远、更健康。

为了更好地理解这一点,让我们谈谈比特币 ETF 和 GBTC 之间的区别。

ETF(交易所交易基金)是交易所交易的开放式指数基金,是一种开放式基金,可变基金份额在交易所上市交易。ETF 基金的价格需要与某一类指数/资产的价格紧密挂钩。比特币 ETF 或比特币交易所交易基金是一种跟踪比特币价格指数的基金。

GBTC是专门投资于比特币的封闭式基金,俗称投资信托。此类基金可用的股票数量有限,其股票价格自由浮动,股票可能高于或低于它们所代表的比特币。当高于其持有的比特币价值时,称为溢价,低于比特币价值时,称为折价(discount)。

GBTC和比特币ETF的共同点在于,它们都为投资者提供了一个合规的比特币投资渠道,无需实际购买和持有比特币资产,也无需承担密钥托管风险,同时也可以获得投资比特币收益.

比特币ETF和GBTC的区别在于:

1、ETF允许做市商随意创建和赎回股票,而GBTC在其存续期内不允许赎回,基金份额的变现必须通过二级市场进行交易。2、GBTC有6个月的锁定期,通常有溢价,ETF流动性更强,通常没有溢价或折价。3、GBTC 交易费用高,涉及经纪费、年度管理费(2%)和溢价。比特币 ETF 费用更低,大约 1%,甚至更低 (0.4%)。4、GBTC投资门槛高,只对合格投资者开放,最低5万美元。比特币 ETF 对投资者和投资金额的限制较少。

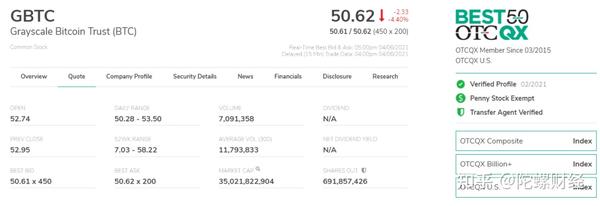

GBTC在OTCQX(美国证券交易所场外交易市场)的交易信息

与比特币 ETF 相比,选择 GBTC 的投资者可能具有避免资本利得税的优势。因此,总的来说,比特币 ETF 显然会更受欢迎,因为它们更透明、流动性更强、门槛和赎回风险更低,更容易为共同基金经理和养老基金所接受。

负溢价的影响

再说说灰度GBTC的负溢价。

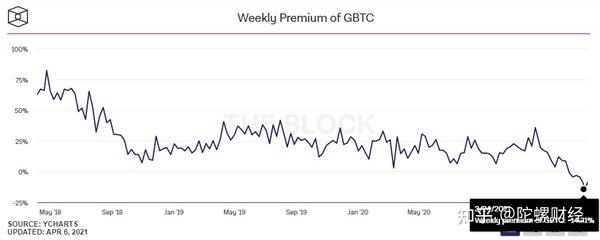

由于GBTC没有赎回流程,GBTC持有者无法将自己的股份兑换成比特币,加上有长达6个月的锁定期,强劲的购买需求使得GBTC价格通常对其资产净值有一个明确的价格. 不同之处。GBTC的长期溢价率保持在15-20%以上。

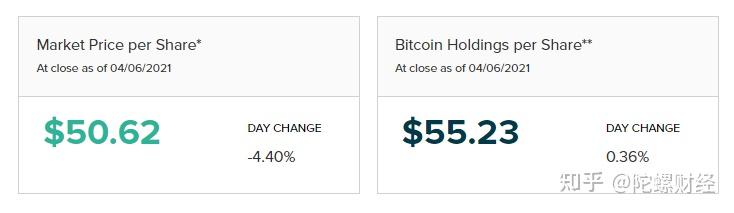

GBTC可以在一级市场购买,同时在二级市场交易。该机制产生两种价格:实时股票价格和实时市场价格。GBTC溢价是公开交易的GBTC股票成本所隐含的比特币价格与二级市场交易的比特币价格之间的差额。

例如:4 月 7 日,GBTC 股票收于 5 美元0.62 美元,而每个 GBTC 的实际比特币价格为每股 5 美元5.23 美元。这意味着 GBTC 股票目前以其净资产值 (NAV) 的 91.7% 折价交易,这意味着 GBTC 目前的负溢价为 8.3%。

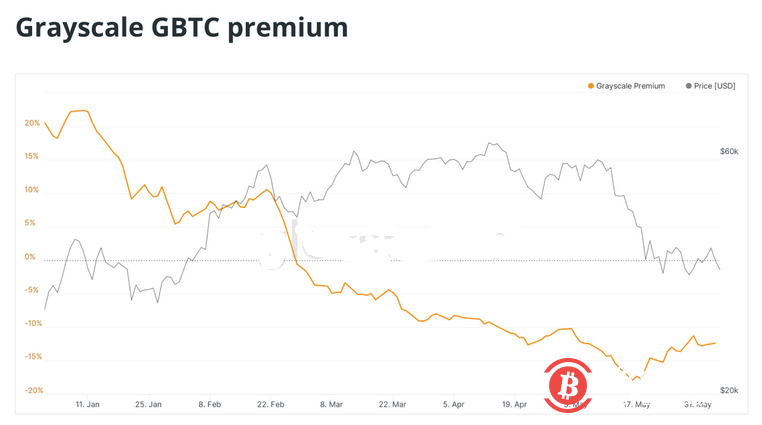

2 月 23 日,GBTC 出现 2015 年以来的首次负溢价,一个多月以来,GBTC 一直保持负溢价,甚至在 3 月 24 日创下 -14.31% 的历史新高。这引起了市场的一些担忧,有分析人士认为,这对市场来说是一个转折点,并不是一件好事。

溢价持续下降可能有两个原因:1、一级市场GBTC解锁释放但无赎回机制,二级市场在套利需求下抛压,导致溢价下行; 2、 同类型的竞争产品,例如在加拿大推出的几只比特币ETF,减少了对GBTC的需求。

那么负溢价的影响是什么?它会直接影响比特币的价格吗?

持续的负溢价确实会消除 GBTC 一直以来的巨大套利空间,也意味着 GBTC 现在的交易价格低于其持有的标的资产价值,这很可能导致机构对 GBTC 的需求下降,从而直接导致灰度对比。比特币购买放缓。

如果美国 SEC 批准首个比特币 ETF,灰度 GBTC 产品可能会逐渐被边缘化。这就是灰度考虑将 GBTC 转换为比特币 ETF 的原因。

当然,对此无需过多担心。GBTC溢价下降是因为交易机构套现溢价,并不一定直接意味着市场看跌或资金外流。

灰度已经采取了一些措施来弥补负溢价,比如灰度的母公司 DCG 在 3 月 10 日宣布计划购买 2. 5 亿美元的 GBTC,但似乎效果并不好。

面对来势汹汹的竞争对手,曾经“一家之主宰”的灰度已经走到了岔路口,急需寻找新的方式来改变现状。比特币 ETF 似乎是灰度的最佳选择。近期,灰度一直在招聘ETF相关职位,包括ETF合规负责人、ETF产品开发专家、ETF销售总监等,表明灰度的下一个目标是ETF。